ファイナンシャルプランとは、人生計画やライフプランに基づいた、資金計画のシミュレーションです。年金や給与などの収入、老後の生活費用、子供の教育費用、住宅費用などの項目について、生涯にわたる収支を予測できます。

ライフプランを検討する上で、持ち家を購入する場合の住宅費用は特に判断が難しい項目です。建築家や設計事務所に依頼する注文住宅、ハウスメーカー、中古住宅などさまざまな選択肢があり、同じ金額でも実現する品質が大きく異なるため、適切な土地と建物への資金配分などの相談は、一般的なファイナンシャルプランナー(FP)では難しくなっています。

この記事ではこの記事ではファイナンシャルプランナー(FP)と一級建築士を保有する「お金と住宅のプロ」が、ファイナンシャルプランで試算される項目の具体的な内容と、一般的なFPでは判断が難しい住宅費用について、適切なコストバランスを算出して精度の高いファイナンシャルプランを作成するポイントを解説しています。

ファイナンシャルプランの概要とメリット

ファイナンシャルプランとは、子供の人数や、親との同居、持ち家の購入などのライフプランを下敷きに、給与や年金といった収入、老後の生活費や子供の教育費、住宅費などの支出についてキャッシュフローを試算したものです。

給与や年金などの収入、家賃や住宅ローン返済など住まいにかかる費用、子供が独り立ちするまでの教育費用、老後の生活費用といったさまざまな項目について、現在から将来にかけて毎年の収支がわかります。

ファイナンシャルプランは、ライフプランの資金計画の見通しが立つ、無理のない住宅ローンの借入額がわかるなど、今後の大きな支出について長期的な視点から判断できることが大きなメリットです。

また、世帯主や配偶者が亡くなった場合の収支などもシミュレーションされるため、万が一の場合の備え方も分かります。

ファイナンシャルプランで重要となる、人生における3大支出とは

ライフプランを検討する上で特に大きな支出となる住宅費用・教育費用・老後の生活費用は「3大支出」と呼ばれています。ファイナンシャルプランでは、主にこの3つの項目を軸にライフプランの収支を試算して、資金計画の安定性を判断します。

住宅費用

住宅費用とは、賃貸住宅の家賃や老人ホームの利用料、持ち家の購入費用や住宅ローンの返済、持ち家のメンテンス費用、火災保険料や地震保険料などが該当します。

3大支出のうち、住宅費用は特に扱いが難しい項目と言えます。住宅を購入する場合、ハウスメーカーや工務店、設計事務所などさまざまな選択肢があり、人によって費用が大きく異なるためです。また、住宅費用を同じだけかけたとしても耐震性や断熱性などの住宅性能や品質が異なるため、資産としての価値も千差万別です。

そのため、一般的なファイナンシャルプランナー(FP)は、返済しやすい住宅ローンの借り入れ額などは相談できますが、希望する住まいのグレードや住宅性能を実現するために、どれくらいの費用を見込めばよいのかは判断できないことがほとんどです。

ライフプランと資金計画から最適な住まい方を判断するには、住宅と資金計画の両方に詳しいファイナンシャルプランナー(FP)に相談し、住まいの計画とファイナンシャルプランを一体的に検討することが有効です。

教育費用

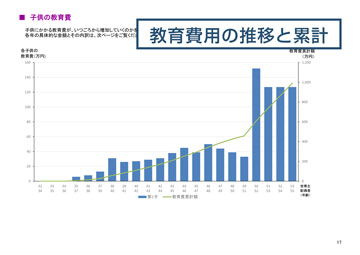

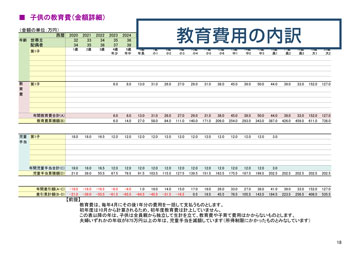

ファイナンシャルプランでは、子供の教育プランにそって教育費用についての支出の推移や累計といった項目が算出されます。

子供の教育プランとして、幼稚園あるいは保育園、小学校、中学校、高校、大学といった各段階ついて、公立か私立かなどの条件が試算に反映できます。子供が1人で、幼稚園~高校までが公立、大学が私立文系(自宅通学)の場合、教育費用の概算は1000万円程度となります。

教育費用の変動は主に子供の人数や、公立か私立かの選択に左右されます。変動要因があまり多くないため、比較的資金計画が立てやすい支出と言えます。

老後の生活費用

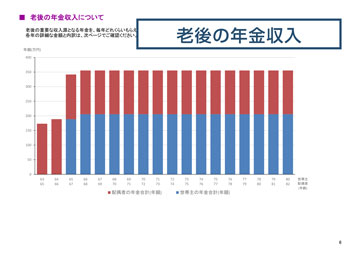

老後の生活費用は主に年金収入や、資産の運用、貯蓄などの取り崩しによってまかなわれます。

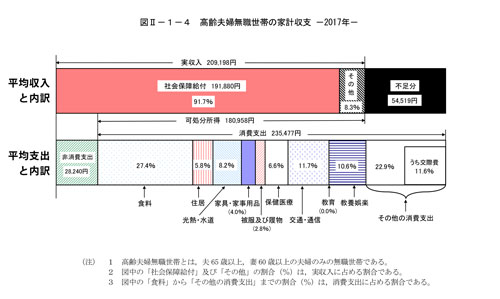

総務省統計局による2017年の「家計調査報告」によると、夫が65歳以上・妻が60歳以上の高齢夫婦無職世帯における、年金などの毎月の平均収入は平均で月209,198円となっています。

一方、毎月の平均支出は、食費や光熱費などの生活費用と税や社会保険料の合計で263,717円となっており、毎月平均で54,519円の不足分が発生しています。

この不足分に対して、貯蓄などの取り崩しを充てている世帯が多いとされています。ファイナンシャルプランでは老後の収支を詳細に試算するので、老後の資金計画が妥当かどうかを判断できます。

ファイナンシャルプランでわかることを実際の資料から解説

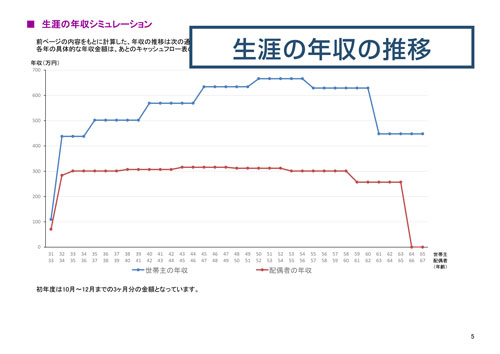

ファイナンシャルプランでは、給与や年金など生涯で得られる収入、住宅・教育・老後に関連する収支、万が一世帯主か配偶者が死亡した場合のシミュレーションなど、さまざまな項目のキャッシュフローがグラフや表で見える化されます。

次の項からは、以下のような30代の共働き夫婦を想定したシミュレーションを例に、ファイナンシャルプランの具体的な内容を解説しています。

| 年齢 | 31歳 | 33歳 | 0歳 |

| 働く期間 | 現在~65歳 | 現在~65歳 | - |

| 働き方 | 会社員 | 会社員 | - |

| 年収 | 438万円 | 284万円 | - |

給与や年金など生涯で得られる収入

ファイナンシャルプランでは、給与や年金、資産運用による定期収入など生涯で得られる収入が試算されます。定年退職の時期や給与の上昇率なども反映されるため、長期的な収入の推移や全容が具体的にわかるというメリットがあります。

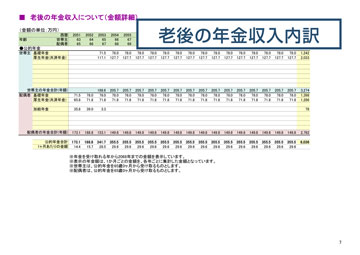

年金収入の項目でも、金額の推移がまとまったグラフや受給金額の一覧表が作成され、収入の全体像が確認できます。

夫婦の年金収入について、金額の推移や詳細な内訳が把握できる

子供の進学プランにそった教育費用

教育費用の項目は、子供の人数と教育プランを元にシミュレーションされます。以下のような教育プランを例として解説します。

| 第一子 | 公立幼稚園 | 公立 | 公立 | 公立 | 私立文系 自宅通学 |

以下は、実際にファイナンシャルプランで作成される資料です。年ごとの支出と累計、金額の内訳が示されており、支出のピークが来る時期や、いつ頃にどれくらいの備えが必要なのかが判断できます。

教育費用がピークとなる時期や累計、詳細な金額などから、備えるべき時期や金額がわかる

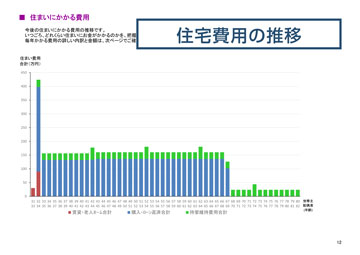

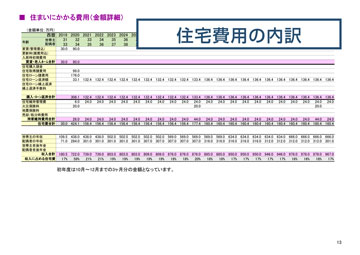

住宅ローンの返済など住まいにかかる費用

賃貸の場合は家賃や更新料、持ち家の場合は住宅ローンの返済、火災保険料、修理などのメンテナンス費用などがかかります。また、賃貸から持ち家に移る場合、初期費用がかかるため支出が大きくなりがちです。

以下は、持ち家を購入した場合の、住まいにかかる費用をシミュレーションしたグラフと表です。

住宅ローンの返済プランや住まいのメンテナンス費用などが確認できる

ファイナンシャルプランでは、住宅ローンの完済時期や、住宅費用の総額がわかるため、資金計画の安定性を判断できます。

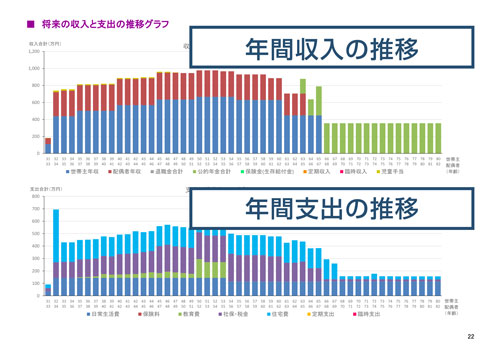

将来の収入と支出の推移

ファイナンシャルプランでは世帯としての毎年の収入の総額と、住宅費用・教育費用・老後費用などをまとめた支出の総額が掴める資料も作成されるため、資金計画を総合的に判断できます。

下の2つのグラフは、世帯の収入と支出の総合的な内訳を示しています。世帯年収の安定性や、老後の収入源、住宅費用や教育費用などが大きくなる時期などがわかり、資金計画の安定性が具体的に判断できます。

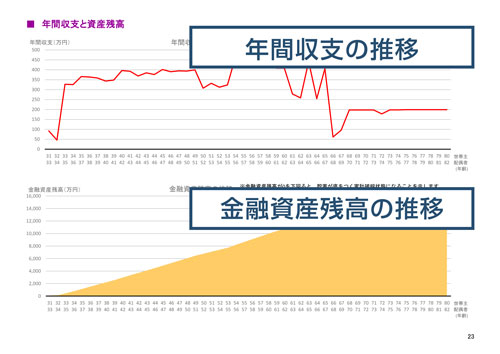

さらに、これらを合算した年間収支と資産残高についても確認できます。以下の赤い折れ線グラフは毎年の総収入から総支出を引いた年間収支です。0を下回った場合、支出の方が多くなっていることを示しています。また、黄色い面で示されているのは、現金などの金融資産残高です。0を下回ると貯蓄が底をついてしまった状態を示します。

ファイナンシャルプランでは、収支や貯蓄が安定する時期や、注意が必要な時期があらかじめ予測することができるため、大きな支出や資金計画に対する判断を安心して行えるようになります。

万が一、配偶者が死亡した場合のキャッシュフロー

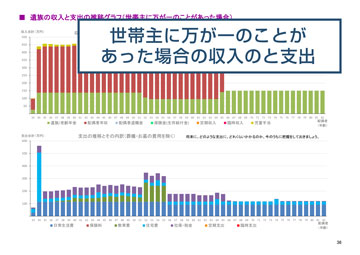

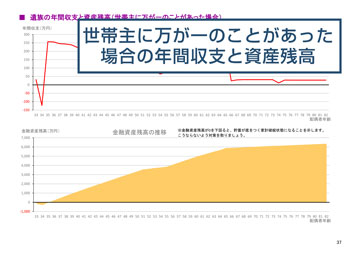

ファイナンシャルプランでは、夫婦のどちらかが万が一死亡した場合の収支についても試算されます。

下のグラフは、世帯主が亡くなった場合の試算です。世帯の収入総額や、遺族年金などの金額、家計の支出などが確認できます。また、収支がマイナスになってしまう期間の有無や、貯金の取り崩しなどでどの程度まかなえるのか、といったことも把握できます。

世帯主や配偶者に万が一があった場合の年間収支と資産残高もシミュレーションされる

住宅費用が正確に分かる建築士資格保有のFPに相談すれば、住まいの最適解が見つかります

ファイナンシャルプランで試算される項目の中でも、人によって変動が大きい住宅費用については、住宅とお金に詳しい専門家に相談することで、大きなメリットが得られます。

一般的なファイナンシャルプランナー(FP)は、無理なく返済できるローンの借入額は分かりますが、住宅と土地の資金配分や、コストに対して実現できる住まいのグレードや住宅性能についての判断はできない場合がほとんどです。

また、ハウスメーカーに所属しているファイナンシャルプランナー(FP)の場合、自社の製品以外を紹介できないため、第三者としての客観的な意見を聞くことが難しくなっています。

一方、長沼アーキテクツは、ファイナンシャルプランナー(FP)でもある建築士です。ファイナンシャルプランの作成はもちろん、希望する住まいのグレードや住宅性能の実現に必要なコスト、土地と住宅への適切な資金配分などが判断できるため、ライフプランと資金の両面から最適な住まい方をご相談いただけます。

| 長沼アーキテクツ | ||

|---|---|---|

| ・土地と住宅への資金配分や、住宅性能や住まいのグレードにかかるコストなどが判断できる ・住宅にかかる総合的なコストから、適切な住宅ローン借入額など資金計画を判断できる ・長期優良住宅の取得や、住宅ローン減税の活用についても相談できる | ・適切な住宅ローンの借入額などは判断できる ・土地と住宅への資金配分や、住宅性能、住まいのグレードなどによるコストは判断できない | ・適切な住宅ローンの借入額などは判断できる ・自社製品しか紹介できないため、客観的な情報が得られにくい |

長沼アーキテクツは、土地に費用をかけすぎて耐震性や断熱性などの住宅性能に十分費用が回せなかった、希望の住宅グレードや住宅性能を実現したら予算オーバーした、といった事態を防ぎながら、相談者のニーズやライフプランをしっかりと反映した家づくりに実績があります。

また、住宅費用をより最適化する方法である、長期優良住宅の取得や住宅ローン減税の活用についても相談可能です。長期優良住宅の取得や住宅ローン減税の活用を組み合わせ、税控除のメリットを最大化することで、品質の高い住宅をよりお得に建てることができます。

長沼アーキテクツは、耐震性能が高めやすく長期優良住宅の取得がしやすい住宅工法である「SE構法」にも対応可能です。SE構法による注文住宅のメリットについて、詳しくは「SE構法を設計事務所や工務店に依頼するポイント。注文住宅で高品質・費用対効果の高さを実現する方法とは」で解説しています。

長沼アーキテクツでは、ファイナンシャルプラン作成と資金計画の相談をお受けしています。詳しい内容やメリットについては、「設計事務所や建築家に住宅ローンの相談ができる?資金計画やライフプランも相談できる「お金デザイン」とは?」をご参照ください。

長沼アーキテクツの「ファイナンシャルプラン作成コース」なら、ライフプランから適切な住宅のコストを判断できます

長沼アーキテクツの「ファイナンシャルプラン作成コース」は、お金と住まいの計画を一体的に相談できるサービスです。

ライフプランやお金の計画、住宅への希望などをヒアリングし、住まいにかかる費用や土地と住宅への資金配分などを明確にした上で、長期的な資金計画の妥当性をファイナンシャルプランで確認いただけます。

子供の教育プランや年金など、将来のキャッシュフローを確認する「お金デザインシート」と、部屋数や内装などのイメージ、家族構成、所有している家具など住宅設計への詳細な要望や前提条件を確認する「建築デザインシート」というツールを用い、資金計画や希望する住宅についてヒアリングを行います。

適切な住まいの規模やグレード、耐震性や断熱性などの住宅性能、床暖房や照明といった住宅設備などにかかるコストを詳細に確認できるため、必要となる土地面積や立地・住まいのグレードとコスト・長期的な資金計画の妥当性がが明確になり、住まいについての判断を安心して行えることが大きなメリットです。

住宅のプロとしての経験や豊富な相談実績から、相談した段階では明確になっていない要望なども汲み取って反映しますので、住宅に対するイメージがはっきりしていない場合でも安心してご相談いただけます。

また、相談後にお客様のご希望があれば設計依頼をお受けしますが、こちらから無理な営業などは行いません。設計依頼が前提でなくても「ファイナンシャルプラン作成コース」はお申し込みいただけます。

「ファイナンシャルプラン作成コース」はファイナンシャルプランの作成・資金計画の相談・住宅プランの相談が含まれます。相談費用は通常33,000円ですが、相談後にサービス向上のための簡単なアンケートにご回答いただける場合、限定価格7,800円でお申し込みいただけます。

FP保有の建築士ならライフプランを踏まえた資金計画と、具体的な住宅のプランニングが一体的に相談可能です

ファイナンシャルプランナー(FP)資格を保有する建築士の長沼アーキテクツであれば、ライフプランを踏まえた資金計画や住まいの相談ができ、長期的なキャッシュフローから適切な住宅購入のコストを判断できます。

- ファイナンシャルプランは、ライフプランをベースに生涯の収入と支出のシミュレーションする。住宅購入など大きな支出の前に作成することで、長期的な資金計画の安定性が確認できるというメリットがある

- ファイナンシャルプランでは、給与や年金などの収入、子供の教育費用、老後の生活費用、住宅ローンや持ち家の維持費といった住宅費用などの各項目について、生涯の収支がわかる

- 住宅にかかるコストが正確にわかるFPに相談できれば、適切な土地と住宅への資金配分などが判断できるため、ライフプランと資金計画の両面から住まいの最適解を見つけられる

- 「ファイナンシャルプラン作成コース」は、住まいの相談・お金の相談・ファイナンシャルプラン作成によって、ライフプランと資金計画から住宅のコストが判断できる

長沼アーキテクツは東京都新宿区(最寄り駅:都営新宿線 曙橋駅)の設計事務所です。お問い合わせページから、ご来社あるいはオンラインでのご相談をお申し込みいただけます。ファイナンシャルプランナー(FP)の立場からライフプランや資金計画の不安を解消し、建築家の立場から家づくりにおけるあらゆる課題を解決します。

住まいとお金の相談が一体的にできる「ファイナンシャルプラン作成コース」は、業界でも類例のない長沼アーキテクツ独自のサービスとなっております。住宅の資金計画についてお悩みの方は、ファイナンシャルプラン作成コースをご検討ください。

お金デザインやファイナンシャルプラン作成に関する事例・リンク

注文住宅の企画・設計・デザインのサービスページです。高いデザイン性を費用対効果高く実現する方法、坪単価や予算の実例、リビングなどの生活シーンがイメージできる写真を紹介しています。家づくりのイメージがつかめる「家づくりハンドブック」もダウンロードいただけます。

設計事務所や建築家に住宅ローンの相談ができる?資金計画やライフプランも相談できる「お金デザイン」とは?

ファイナンシャルプラン作成など、長沼アーキテクツの「お金デザイン」サービスについて概要ををまとめています。「お金と住宅のプロ」である長沼アーキテクツならではのサービスやメリットを解説しています。

地元の工務店と協働して注文住宅の費用対効果を高める設計事務所とは?住宅ローンや贈与にも詳しいFPを持つ建築家活用のメリット

注文住宅の費用対効果を高めるために、FP資格を持つ建築家である長沼アーキテクツを活用するメリットをまとめています。